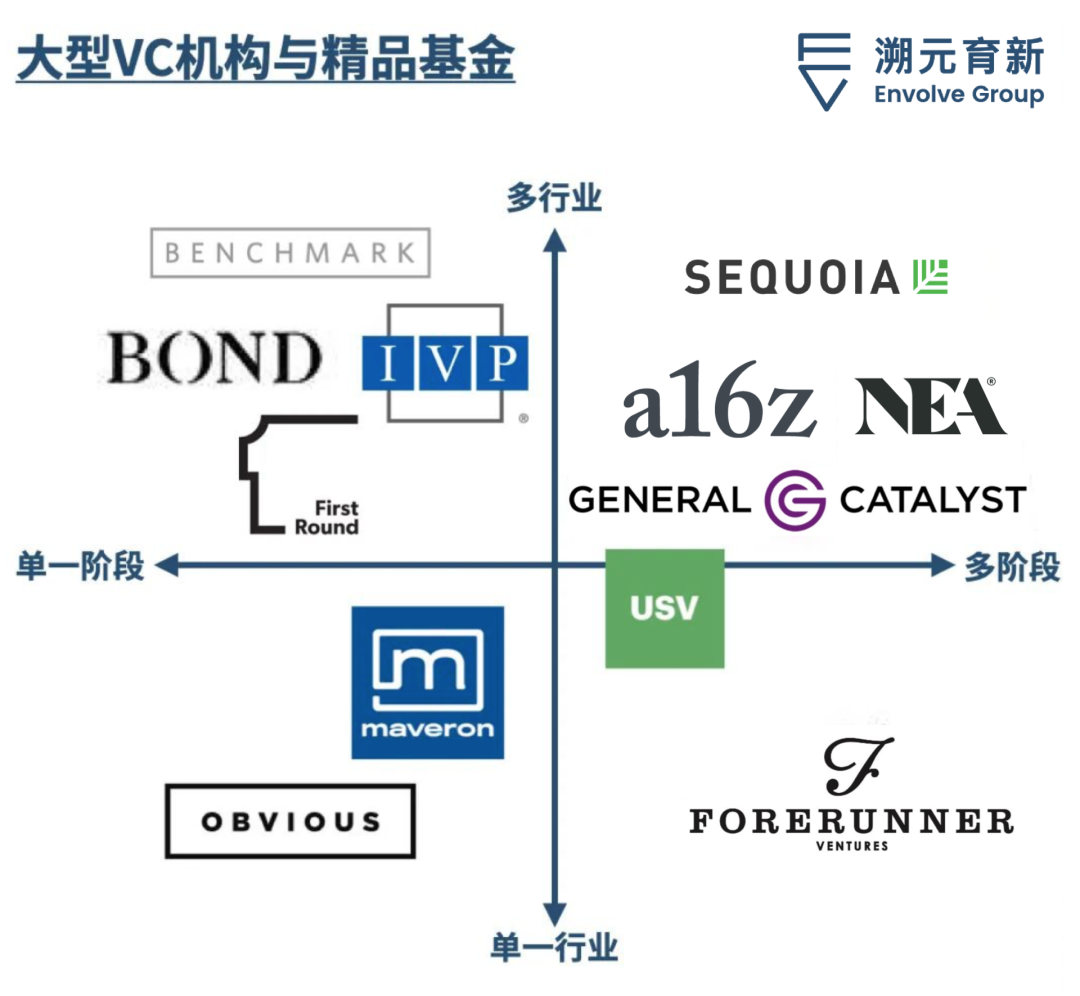

风投行业在已往数十年的不停生长中,衍生出两种差异形态的机构。

老牌劲旅红杉、NEA,以及后起之秀A16Z,都属于大型机构。他们的治理规模在10亿美元以上,拥有笼罩多赛道差异职能的大型团队,召募了多期基金并有可验证的投资计谋。大型机构在本土站稳脚跟后,有的会选择国际化蹊径生长,有的会召募生长期/时机基金提升自己的阶段笼罩能力。

精品基金则专精于特定领域,或是特定的投资轮次。例如Benchmark专注于具有伟大潜力公司的A/B轮,涉猎领域广漠;互联网女王Mary Meeker的Bond Capital专注于消费互联网行业,可观的基金规模可以在早期和生长期给够企业所需的弹药。

此外,也有专注于单一领域、单一轮次的风投契构,停留在坐标的左下方。今天我们来聊聊,大型机构和精品基金未来会流向的轨迹。

01 专注是做基金的条件,不是优势

专注于单一轮次和领域的基金是难以为继的,由于:

(1)基金不生长就意味着消亡。

(2)专注只是基金从业者的入场券,而非优势。

(3)只关注特定轮次和赛道,这样的行为并非真正的“专注”,而是自我设限。

首先,基金不生长就意味着消亡。深耕特定轮次和领域一段时间后,随着对行业的认知明晰不停加深的,基金里的人也会更有价值。他们要么想投资其他领域,复制已经实现的乐成;要么想carry更大的基金,继续加注生长期的企业,为更大的战斗提供弹药。这时基金必须生长为多领域基金,或者生长为多轮次基金。

若是治理者不支持这样的新营业,成员就会脱离。以是作为基金治理人,一定不能偏安一隅,否则就是自娱自乐,无法率领基金走到下一个要害阶段。

其次,专注不是基金的优势,只是基金的入场券。一只多轮次、多领域的基金若是做得好,那也一定是专注的。不是由于规模大了就可以不专注,而是由于它在每个领域、每个轮次都有自己的专长,才气把规模延续做大。把专注看成一种优势,只是投资机构的自我抚慰。

专注应该是投资机构对员工的底线要求,而非优势。若是把专注认定为优势,就会成为机构和员工生长的限制。

最后,当一只基金只关注特定轮次和赛道,这样的行为并非专注,而是自我设限。真正的专注重味着不停追求*,上不封顶。

Benchmark只投具有十亿美元价值潜力的企业的A/B轮,这样的专注是不给自己设限的:我只专注于投*、我只专注于投*。

对Benchmark来说,专注体现在他们只寻找*质的企业,在尽可能早的阶段make meaningful and sizeable bet。Benchmark以1350万美金A轮投资Snapchat,以900万美金A轮投资Uber等精彩案例,就是他们专注的最真实写照。

若是机构投资人说“我们基金的优势,是专注于特定领域的特定阶段”,更像是一种作茧自缚。

基金自己可以是小而美的生意,然则除了营业生长的需求以外,尚有组织生长的需求。在行业特定生态位专注的计谋,在特准时期里是具有优势的,组织里的同伴也能够更快地生长为专家。他们和组织因此受益的同时,也就意味着在留住人的层面面临着更多的挑战。

若是不能在组织内部给他们提供更大的舞台和更多的责任,口袋深的大基金、战投部或者是行业内加倍*的基金,则会为迅速生长的年轻专家们提供展示自己的空间。

这里也存在破例,若是你是用自己的资金投资的投资人,每年只能投500万。这不是用“专注”为自己设限,只是资产设置的合理放置。

做单一轮次/多领域,或单一领域/多轮次的基金,目的就是在这个领域和多轮次、多领域的大基金竞争。在特定领域投到*名,而且耐久保持下去,面临大型基金也不会发怵。若是任何领域的*名都和你没关系,你就已经失去了用“专注”这个词的资格。

02 精品基金和大型基金之间,没有中央状态

大基金和精品基金未来十年必有一战,而且战斗已经打响了。Benchmark和红杉在互联网行业能手过招,双方抢项目是时有的事。而在消费领域,Maveron一定要领投的项目,任何大基金都得掂量掂量。

这场战斗会从两个纵向打响:

*,精品基金的行业聚焦优势,会被大基金的规模优势削弱。

红杉合资人Jim Goetz在WhatsApp确立早期,自动找上门示意要投资。WhatsAppp团队不仅提出了A轮1亿美元估值、融资800万美元的要求,而且还跟Jim说,接下来营业要疯狂增进,不想在融资上面多空话,*接下来的几轮红杉一家领掉。Jim在思量自身可调动的投资头寸后,准许了这一要求。

WhatsApp的增进出人意料,红杉也是那时*快速连投的机构。红杉延续领投3次共投资了6000万美元,最后在以220亿美元卖给了Facebook,是那时Facebook市值的十分之一。多领域、多轮次大基金够深的口袋、够野心的投资计谋,是这样的生意能够泛起的先行条件。

第二,精品基金把规模做大,手中弹药足够时,又会泛起新的动态平衡。

越来越多大型基金进入到天使轮、种子轮举行撒网式的投资,这一征象在2015年的美国创投行业泛起,在2018到2019年到达了巅峰。厥后随着种种独角兽公司上市破发,大型基金和直投LP也最先反思是否该在早期吹高估值,或是用巨量资金的方式去填平团队的生长曲线,种子和天使市场又逐渐回归理智。

履历过这一磨练的精品基金也找到了应对的方式,要么在行业上延伸渗透,要么在阶段上扩大局限。LP对于这样的计谋,也有一种自然的认可。越来越多的精品基金,凭证这样的计谋,召募到规模在3-5亿美元不等的growth fund / opportunity fund就是这种认可的体现。

到2025年时,大型基金全行业撒网种子轮的方式效果会显著变差。一定会有新的精品基金打赢战争,扩大规模,占领行业头部特定生态位,大型基金原有的规模优势又会荡然无存。

在有一段时间里,精品基金活得很恬静,可能单一领域内只有它们,因此可以号称 “很懂行业”,见过这个领域内的所有首创人。大基金纵向扩张后,也让精品基金从单一轮次走向多轮次,或者从单一领域走向多领域,在投资计谋和扩张方式上思索更多,支出更多起劲。若是不生长的话,基金的慢性殒命只是时间问题。

03基金组织架构的三种转变方式:星散、松动和延展

中小型基金可以生长为大型基金,大型基金同样会拆分出小基金。

*种情形是“松动”。基金内的少壮派投资人以为 “我很强,但老东家不行”,或者明星投资人认定 “未来偏向在那,人人却停在原地”。

KPCB和Bond Capital分道扬镳就是一个例子。KPCB本是个多领域、多阶段的基金,基金老大John Doerr坚持投资早期的项目,往后的轮次险些都靠Mary Meeker支持。她的能力是在B/C/D轮看得稀奇准,行业里只剩三家企业打得藕断丝连,她总能赌对最后跑出来的。KPCB Growth Fund内里的好器械,例如Facebook、Uber、Instagram都是她的代表作。

Mary Meeker把人人听说过的最强互联网产物都投完之后,跟John Doerr在KPCB未来10年的走向上有了很大的分歧,一个执着早期,一个憧憬生长期;一个是守山河的宿将,一个是锐意进取的壮年投资人。

频频相同不顺遂之后,Mary Meeker就自己召集了一帮人,专门做BCD轮的生长期,而且只投消费互联网。于是就有了Bond Capital:一只单领域、多阶段的生长型基金,首期基金就搞定了12.5亿美元。

第二种情形是“星散”。老东家在一个领域做得还可以,但不再关注这一领域了。

Chamath建立的Social Capital在早期消费互联网企业投资业绩精彩,但厥后Chamath注重力更多分在探索数据辅助投资决议(Capital-as-a-Service)和TMT SPAC,以及永续资源在早期投资的实践,早期投资逐渐不再是基金的主题。于是,早期投资团队卖力人Arjun就带着手下重新出发,做了投出Carta的Tribe Capital。

基金的拆分是不以组织阶段或小我私人意志为转移的,天天和企业家在一起的风险投资人,自己也一定有企业家精神。当他们在旧基金做到一定阶段,一定会想自力向导基金。

第三种情形则是“延展”。新基金在大基金基础上确立,又和大基金保持优越关系。

上期周刊说到,NEA为了妥善处置合资人去职、旗下被投公司过多的问题,专门任命合资人Ravi确立NewView Capital。NewView承接了NEA 4支基金中肩部企业的股权,给企业家提供更完善的投后服务,给LP提供更缜密的退出计划,基金确立不到3年就实现了2个十亿美元级其余并购退出。

04 大基金并不一定会越来越大,而是会衍生出新物种

至于那些已经规模重大、运营成熟的风投基金;下一阶段生长偏向不会只是一味扩大基金规模,而是探索成为新物种的蹊径。

以A16Z为例,它们除了举行风险投资,还探索出两条蹊径。

首先,他们旗下治理着一支加密钱币对冲基金。根据美国执法,注册风投契构最多只能分配20%资源到加密钱币这样的高风险资产。于是A16Z调换注册,将自己转化为Registered Investment Advisor(RIA),把高风险资产限制提高到70%。

与此同时,A16Z也通过投资Carta的方式,在探索企业股权Token化的蹊径,以为任何阶段企业股权的流通提供流动性。已往企业想要融资,只能接纳private placement的方式,向有限数目的投资者,或是机构投资者举行融资。但Token化后,A轮或种子轮公司可以向更多零售投资者刊行股权,可以拆分成2%、1%、0.01%这样卖,区块链手艺能够证实买家对于这家公司股份的所有权。

Carta是一家很有潜力的企业,可能成为下一个最主要的股权生意所。他们正辅助数十万家美国初创企业治理他们的股权设置、财报申报。另一方面,Carta也引入了许多战略投资和机构投资者,未来我们可能看到Carta刊行特定行业初创企业的“指数基金”。

稍加总结,未来的大型基金可能不会像我们想象的那样,生长成治理1万亿美元资产的巨型风投契构,而是会酿成一个新物种。精品基金也将在生长的历程中,迎来模式和优势的改变。