2022年,受地缘政治冲突、通胀等多种因素的影响,全球经济增上进一步放缓。全球半导体行业履历了2021年高速增进后,2022年增速最先回落,且结构性分化较为显著:一方面,与通俗消费电子相关的产物需求较为疲软,另一方面与汽车、新能源等相关的产物需求较为兴旺。而且中国的半导体厂商尤其是芯片设计企业在消费类电子的企业较多,因此受到的波及也较大。

最近,不少国产上市半导体企业陆续公布了2022年的营收财报。总体来看,有人欢喜有人忧,上游的半导体装备、质料、代工厂基本都是营收和利润双双增进的情形,而主要产物是消费电子的芯片供应商,业绩则欠悦目。值得一提的是,功率半导体领域这边景物犹好。本文主要枚举了海内各半导体产业链上巨头厂商的营收情形

,窥一斑而知全豹,希望能以此供人人系统的领会2022年整个国产半导体生长的情形。

01 晶圆代工厂2022年创新高

最近几年,大陆的芯片产物品类不停延展,成为推动晶圆代工产业规模与工艺手艺进一步生长的主要驱动力,2022年两大晶圆代工厂中芯国际和华虹半导体也受益于此,获得了不错的生长。不外就现在而言,本土集成电路产业规模依然无法知足市场现实需求,产业的工艺手艺能力相比全球*企业依然存在差距。

虽然2022年晶圆代工市场获得了增进,但随着消费电子市场景心胸下降,今年月工业仍然面临较大的挑战。代工业也逐渐迎来寒风,晶圆厂也最先将眼光瞄向汽车和新能源等领域。

中芯国际营收、净利润均创新高

凭证全球各纯晶圆代工企业最新宣布的2022年销售额情形排名,中芯国际位居全球第四位,在中国大陆企业中*。

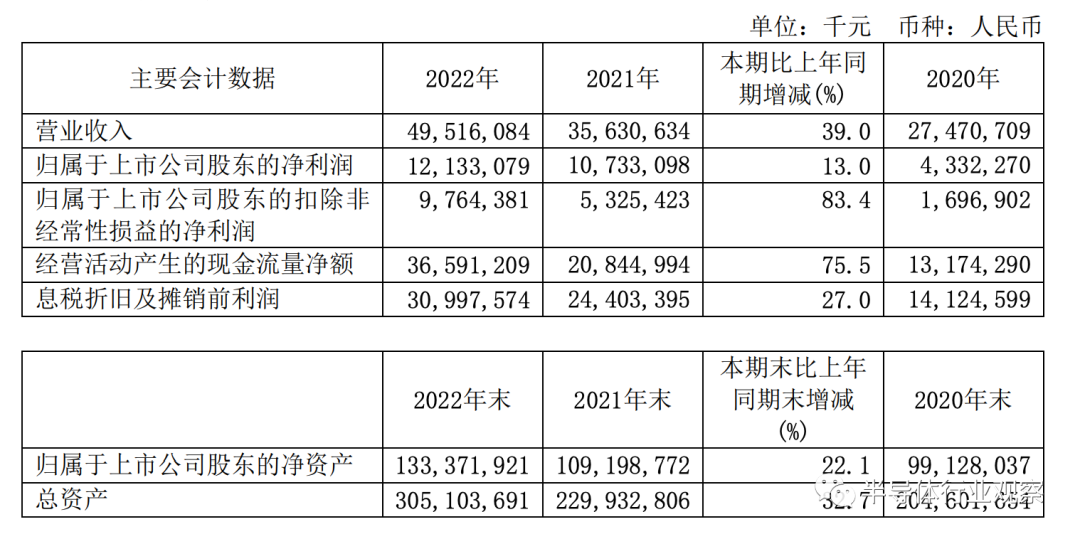

2022年中芯国际整年营收为495亿元,同比增进39%,毛利率增进到38%,归属于上市公司股东的净利润跨越120亿元,均创历史新高,实现年度*业绩。实现主营营业收入人民币488.8亿元,同比增添39.3%。其中,晶圆代工营业营收为人民币452.9亿元,同比增进41.0%。

营业收入更改缘故原由说明:主要是由于今年销售晶圆的数目增添和平均售价上升所致。销售晶圆的数目由上年 674.7万片约当 8英寸晶圆增添 5.2%至今年709.8万片约当 8 英寸晶圆。平均售价(销售晶圆收入除以总销售晶圆数目)由上年4,763元上升至今年6,381元,平均售价上升与价钱上涨以及产物组合转变相关。

2022年底,中芯国际的晶圆片库存量高达516724片,比上年增进395%。中芯国际注释,库存量比上年增进的缘故原由主要是生产备货。

展望2023年,智能手机和消费电子行业回暖需要时间,工业领域相对稳健,汽车电子行业增量需求仅可以部门抵消手机和消费电子疲弱的负面影响。上半年,行业周期尚在底部,外部不确定因素带来的影响依然庞大。虽然下半年可见度仍然不高,但公司已感受到客户信心的些许回升,新产物流片的贮备相对丰满。基于外部环境相对稳固的条件下,根据国际财政讲述准则,公司预计 2023 整年:营收同比降幅为低十位数,毛利率在 20%左右;折旧同比增进超两成,资源开支与上一年相比大致持平;到年底月产能增量与上一年相近。

华虹半导体净利润大涨76%

2022财年华虹半导体销售收入到达创历史新高的24.755亿美元,较上年度增进51.8%。公司的毛利率也从去年的27.7%提到到34.1%,同比上升6.4个百分点,这主要由于平均销售价钱上涨以及产物组合优化,部门被折旧用度增添所抵销杀青的。统计净利润方面,如财报所示,华虹半导体在2022财年录得了4.066亿美元,较2021年上升了76.0%。

在产能方面,停止2022年底,华虹半导体拥有三座8英寸晶圆厂和一座12英寸晶圆厂,近三年折合8英寸年产能划分为248.52万片、326.04万片、386.27万片,年均复合增进率为24.67%。

从区域漫衍来看,中国是公司的*营收泉源。在2022年孝顺了公司73.2%的营收,同比增添了50.3%。北美区域客户虽然只孝顺了华虹半导体12%的营收,但在去年这个区域的营收孝顺同比增进了86.9%。这是在所有区域客户中增进最快的。

按终端市场划分,消费电子是公司产物发力的主要市场,营收孝顺高达64.6%,其同比增进也高达73.9%。工业和汽车电子则是公司第二大终端市场,孝顺22.2%营收,同比增进74.1%,是公司2022年所有市场中显示*的一个领域。

根据华虹公司的财报所说,展望2023年,全球经济苏醒仍面临诸多不确定因素。全球经济增进放缓,传统消费类需求下滑或成为半导体产业新年度面临的配合挑战。在面临外需下降,内需加速转型升级的海内环境下,华虹半导体努力结构新兴市场如电动汽车、新能源等领域,加速匹配新的市场需求,顺应市场保持营业的延续康健生长。

02 封测厂商2023难受?

在全球委外封测厂商中,长电科技、通富微电、华天科技是大陆位于前十的OSAT厂商。2022年,除了长电在营收和利润上均实现增进以外,通富微电和华天科技的利润均下滑严重。而且,现在整个封测业,库存仍处于高位状态,据业内从业人士透露,封测需求已经跌到“冰窖”。看向封测厂商的库存:2022年底,长电科技的先进封装库存量为17亿只,比去年同比增进67%;传统封装库存为13亿只,同比削减43%。通富微电的库存量为13.5亿快,同比增进45.79%,增进的主要缘故原由是生产规模扩大,以及产物结构转变等缘故原由导致期末库存商品数目增添。华天科技的集成电路库存量为16万只多,比去年同期削减4.29%。

2022年各家详细财报如下:

长电科技

2022年长电科技整年实现营业收入337.6 亿元,同比增进10.7%;归属于上市公司股东的净利润32.3亿元,同比增进 9.2%。公司2022年度营业收入按市场应用领域划分情形:通讯电子占比39.3%、消费电子占比29.3%、运算电子占比 17.4%、工业及医疗电子占比 9.6%、汽车电子占比 4.4%,与去年同期相比消费电子下降 4.5 个百分点,运算电子增进 4.2 个百分点,汽车电子增进 1.8 个百分点。在测试领域,公司引入 5G 射频,车载芯片,高性能盘算芯片等更多的测试营业,相关收入同比增进到达 25%。

2023年,长电科技设计将主要投资的重点放在汽车电子专业封测基地,2.5D Chiplet,新一代功率器件封装产能计划等未来生长项目,以及现有工厂面向高性能封装手艺,工厂自动化等产能升级的偏向上,削减现有工厂通例产物的手艺和产能更新的规模。Chiplet 小芯片解决方案的多样化研发、PLP 面板级封装适用手艺研发、碳化硅,氮化镓等新一代功率器件模组的研发将是 2023 年的重点推进偏向。

通富微电

2022年,通富微电实现营业收入214.29 亿元,同比增进35.52%;实现归属于母公司股东的净利润 5.02 亿元,同比下降 47.53%。在全球前十大封测企业中,公司营收增速延续3年保持*。

在对未来的看法中,通富微电财报中指出:短期来看,公司2023年生产谋划“挑战与时机”并存,挑战是公司可能会晤临行业触底历程中的阵痛,时机是行业新手艺(Chiplet 等先进封装新手艺)、新应用(ChatGPT 等人工智能新应用)带来的广漠生长空间。从手艺角度看,先进封装延续摩尔定律,Chiplet如日中天。从市场需求看,下游新兴应用如高性能盘算和汽车电子的蓬勃生长,为封装领域注入耐久生长动力。

华天科技

2022年,华天科技完成营业收入119.06 亿元,同比下降1.58%,实现归属于上市公司股东的净利润7.54亿元,同比下降 46.74%。2022年共完成集成电路封装量 419.19亿只,同比下降 15.57%,晶圆级集成电路封装量138.95万片,同比下降 3.18%。

2023年华天科技也将推进 2.5D Interposer(RDL Micro Bump)项目的研发,结构 UHDFO、FOPLP 封装手艺,加大在 FCBGA、汽车电子等封装领域的手艺拓展,提升公司在先进封装领域的竞争力。

03 半导体质料厂商

半导体质料分为多种,包罗硅片、电子特种气体、光刻胶、靶材、CMP抛光质料、基板等等。在半导体质料手艺领域,现在日本占有主导职位,中国半导体质料自给率仅为10-15%(SEMI的统计数据),高端产物仍与国际竞争对手存在较大差距,“卡脖子”问题较为严重。在国际商业环境不确定性增强的靠山下,半导体质料国产替换的战略需求紧迫。

沪硅产业

半导体硅片行业是寡头垄断的行业,耐久以来均被全球前五大硅片厂商垄断,包罗日本的信

越化学和SUMCO、中国台湾全球晶圆、德国Siltronic 和韩国SK Siltron,上述五家企业合计占有近90%市场份额。沪硅产业为海内规模*、手艺最周全、国际化水平最高的半导体硅片企业之一。现在产物类型涵盖 300mm 抛光片及外延片、200mm 及以下抛光片及外延片、SOI 硅片、压电薄膜衬底质料等,产物普遍应用于存储芯片、图像处置芯片、通用处置器芯片、功率器件、传感器、射频芯片、模拟芯片、分立器件等领域。

2022年沪硅产业实现营业收入为 36亿元,较上年同期增进45.95%;归属于上市公司股东净利润为3.2亿元,较上年同期增进122.45%;归属于上市公司股东的扣除非经常性损益的净利润为 11,524.88 万元,较上年同期的-13,163.78 万元实现扭亏为盈。营业收入的增进,主要系公司下游半导体产物需求兴旺,且公司产能进一步释放,稀奇是公司 300mm 半导体硅片产物的销量增进显著所致。

江丰电子

江丰电子是高纯溅射靶材国产领军者,主要产物包罗铝靶、钛靶、钽靶、钨钛靶等,产物应用于半导体(主要为超大规模集成电路领域)、平板显示、太阳能等领域。公司的种种质料靶材在28-7nm手艺节点的周全量产,部门靶材产物在5nm手艺节点已经量产。

2022年江丰电子实现营业收入23.24亿元,同比增进45.80%;归属于上市公司股东的净利润2.65亿元,同比增进148.72%;归属于上市公司股东的扣除非经常性损益的净利润2.18亿元,同比增进186.50%。

04 半导体装备

北方华创

北方华创的装备结构涵盖刻蚀、沉积、洗濯、检测等环节,下游笼罩逻辑、存储、功率、第三代半导体、光伏、面板等多领域,公司不停扩大产物线,是海内压倒一切的平台型半导体装备供应商。

据北方华创公布的2022年度业绩预告显示,预计2022年度营收区间为135-156亿元,同比增进39.41%-61.10%;净利润21亿元-26亿元,同比增进94.91%-141.32%。对于取得高速增进的缘故原由是:公司努力接纳多项措施,战胜了疫情及供应链等晦气因素的影响,保障了生产谋划的正常运行,实现客户订单有序交付,整年电子工艺装备和电子元器件营业谋划业绩均实现了延续增进。

中微公司

换电重卡,新能源车的另一条路线

中微公司主打产物是等离子体刻蚀装备,是十大类要害装备市场*的一类,占半导体前道装备总市场约22%。中微公司的刻蚀装备已应用于全球先进的 7 纳米和 5 纳米集成电路加工制造生产线。

2022年中微公司营业收入为 47.40 亿元,同比增添约52.50%。2022年扣非后归母净利润为9.19亿元,同比增添约183.44%。公司2022年营业收入47.40亿元,较2021年增添16.32亿元,同比增添约 52.50%;公司2022年毛利21.68亿元,较2021年增添8.20 亿元,同比增添约60.88%。

中微公司业绩增进的主要缘故原由是:公司的等离子体刻蚀装备在海内外延续获得更多客户的认可,市场占有率不停提高,在国际*进的5纳米芯片生产线及下一代更先进的生产线上均实现了多次批量销售。公司的另一类主打产物 MOCVD 装备在新一代Mini-LED 产业化中,在蓝绿光 LED 生产线上取得了**的职位。另外,公司的种种新产物开发,好比用于更先进微观器件制程的薄膜装备和刻蚀装备,也取得了可喜的希望。

05 消费电子市场萎靡,这些厂商利润大跌

CIS巨头韦尔股份:利润大跌77.88%

韦尔股份的半导体产物设计营业主要由图像传感器解决方案、触控与显示解决方案和模拟解决方案三大营业系统组成。韦尔股份是全球前三大 CMOS 图像传感器供应商之一。

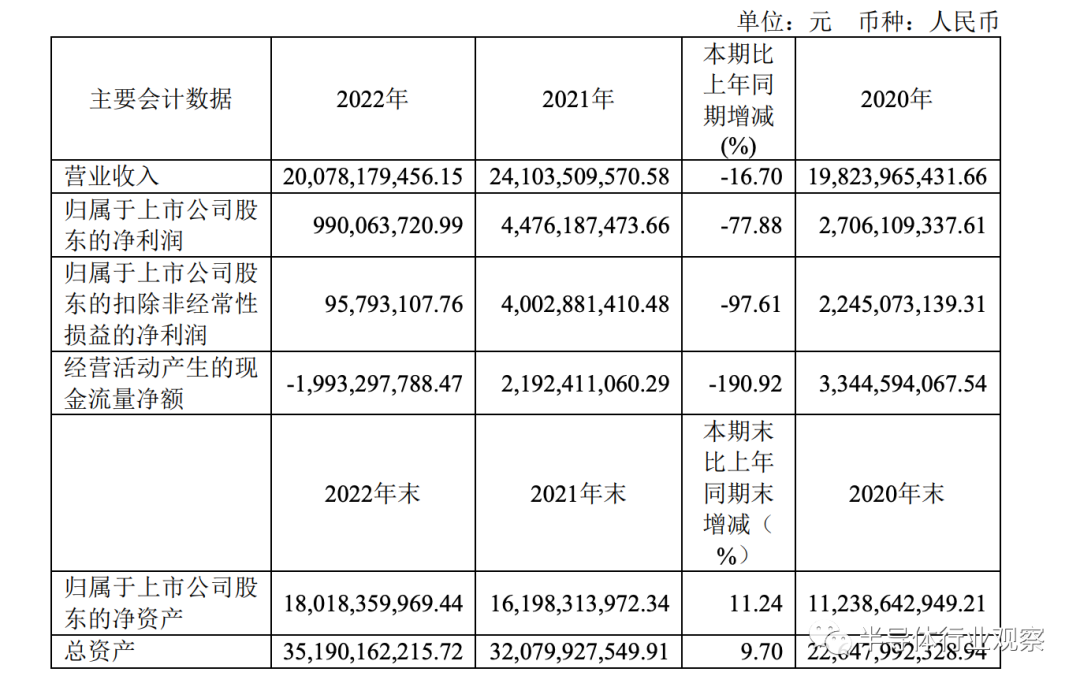

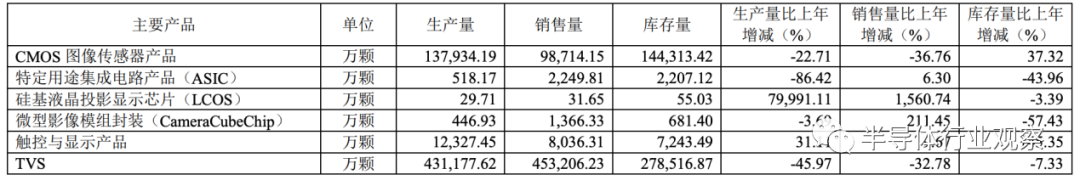

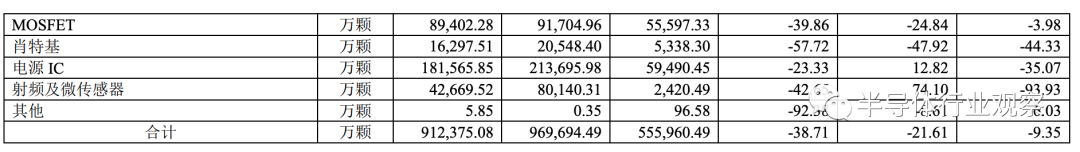

2022年公司实现营业总收入200.78 亿元,较 2021 年削减 16.70%。归属于上市公司股东的净利润下跌77.88%,归属于上市公司股东的扣除非经常性损益的净利润下跌高达97.61%。其中半导体设计营业收入实现164.07亿元,占主营营业收入的比例为 82.15%,较上年削减19.49%;公司半导体分销营业实现收入35.65亿元,占公司主营营业收入的 17.85%,较上年削减2.60%。

由于受到宏观经济形势带来的伟大压力,以智能手机、盘算机为代表的消费电子领域市场规模受到了较强的打击。凭证中国信通院数据,2022年整年,上市新机型累计423款,同比下降了12.4%。上述因素给公司各营业带来了较大的滋扰,稀奇是公司图像传感器营业泉源于智能手机市场的收入从 2021 年 97.08 亿元下滑至 53.97 亿元,削减 44.40%。主要应用在智能手机市场的公司触控与显示解决方案营业收入从 2021 年 19.63 亿元下滑至 14.71 亿元,削减 25.08%。Canalys 数据显示,2022 年整年电脑市场出货量为 4,850 万台,较2021年下降约15%,由于市场需求的大幅下降,公司图像传感器营业泉源于条记本电脑市场的收入从2021年9.41亿元下滑至6.73亿元,削减28.49%。

不外汽车领域稀奇是新能源汽车领域,显示出了需求增速加速的显著特征。2022 年公司图像传感器营业泉源于汽车市场的收入从2021年23.21亿元提升至36.33 亿元,增添56.55%。

韦尔股份的CMOS图像传感器的库存量高达14.4亿颗,比去年增进了37%。触控与显示产物的库存量为7243万颗,增进145%。除此之外,TVS的库存量也很高,为27亿多颗。

北京君正:净利润下滑14.79%

北京君正生长始于自主研发的CPU手艺,2020年,北京君正完成对北京矽成(ISSI)及其下属子品牌Lumissil的收购,并拥有其100%股份。并购后北京君正从已往专注CPU手艺拓展至MCU、智能视频芯片、存储芯片、模拟互联芯片的一体化生长模式,成为了一体平台芯片IC设计企业,公司产物主要应用于汽车、工业、医疗、通讯及部门消费类市场。

2022年北京君正整年实现总营收54.12亿元,同比 2.61%。实现归母净利润7.89亿元,同比下滑14.79%。其中,Q4实现营收11.93亿元,同比下降19.46%。主要系22年消费电子需求延续疲弱,智能视频芯片、微处置器芯片业绩承压。

详细各产物来看:1)微处置器芯片主要面向IoT市场的种种智能硬件产物,2022年实现营收约1.27亿元,同比下滑35.96%。2)IPC芯片受安防市场景气下行以及市场竞争猛烈影响,叠加产业链去库存压力较大,2022年营收约6.43亿元,同比下降34.32%。3)存储芯片产物线,DRAM和Flash均实现同比增进(同比 12.8%),2022年实现营收快要40.55亿元,其中汽车、工业等市场保持了优越的需求。4)模拟互联芯片,2022年实现收入4.79亿元,在各个产物线中生长显示*,同比实现增进16.01%,主要系公司在车规HBLED芯片等方面已逐渐成为市场主要供应商。

指纹识别龙头汇顶科技:营收同比削减35%~45%,净利润削减6~9亿元

汇顶科技主要面向智能终端、物联网及汽车电子领域提供*的半导体软硬件解决方案。现在公司拥有传感产物、触控产物、毗邻产物、音频产物、平安产物五大品类。

据汇顶科技2022年的业绩预告中披露,预计2022年年度实现归属于母公司所有者的净利润较少9亿-6亿元,与上年同期(法定披露数据)相比,将泛起亏损。主要缘故原由是公司产物大部门依赖于智能手机市场,受国际形势、宏观经济及延续的疫情影响,市场及客户需求下降较大;同时公司主要产物竞争加剧,销售价钱承压,导致公司2022年营业收入同比削减 35%到45%。

而且因受消费电子市场及客户需求下滑的影响,以智能手机为代表的消费电子市场竞争更为猛烈,公司对部门库龄较长且消耗缓慢的存货计提存货减价准备4亿元到5亿元。

射频巨头卓胜微:净利润下降49.61%

卓胜微主要专注于射频集成电路领域的研究、开发、生产与销售,主要向市场提供射频开关、射频低噪声放大器、射频滤波器、射频功率放大器等射频前端分立器件及种种模组产物解决方案,同时公司还对外提供低功耗蓝牙微控制器芯片。

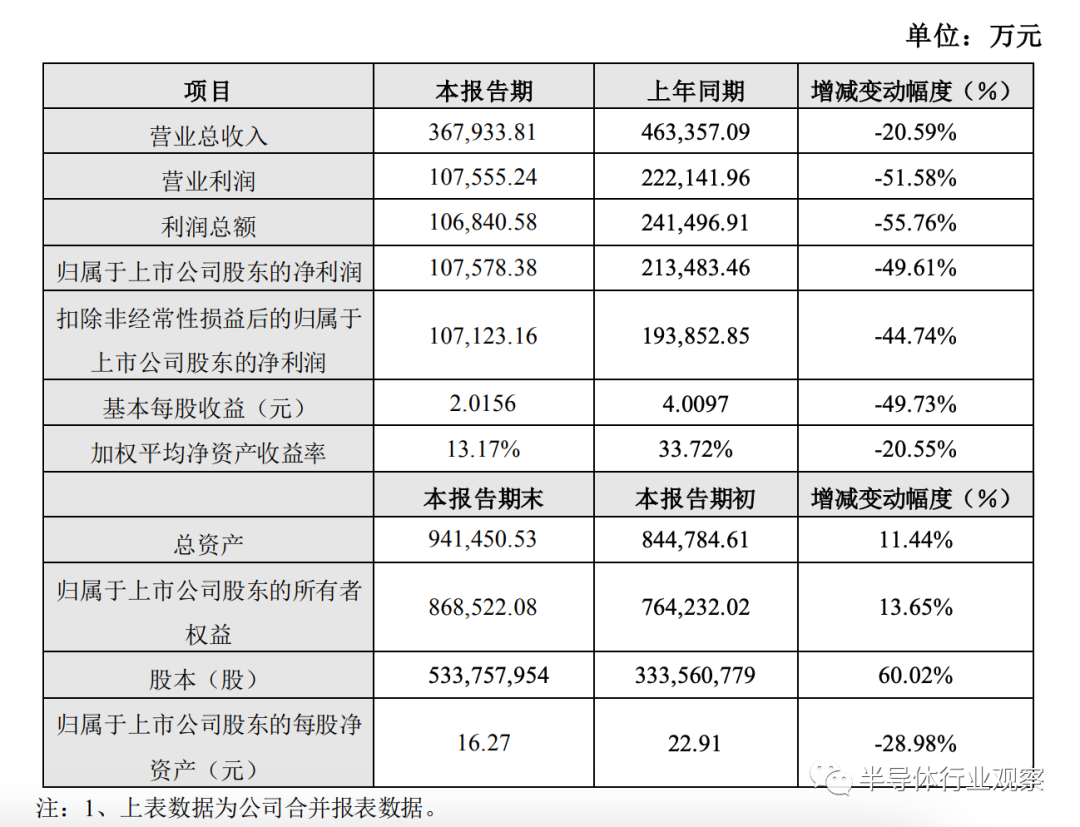

2022年公司实现营业总收入 36.79亿元,较上年同期下降20.59%;归属于上市公司股东的净利润 107,578.38 万元,较上年同期下降49.61%。卓胜微的业绩也是受公司主要下游应用的手机行业市场需求疲软影响。

06 功率半导体这边景物犹好

功率半导体是电子装置中电能转换与电路控制的焦点,主要用于改变电子装置中电压和频率、直流交流转换等。功率半导体的市场规模在全球半导体行业的占比在8%-10%之间,结构占比保持稳固。功率半导体是电力电子装置的必备,行业周期性颠簸较弱。近年来,功率半导体的应用领域已从工业控制和消费电子拓展至新能源、轨道交通、智能电网等诸多市场,行业市场规模出现稳健增进态势。

中国是全球*的功率半导体消费国,占有全球功率半导体跨越30%的需求,且中国的功率半导体的市场规模在全球的占比仍在逐步增添。预计至 2024 年中国功率半导体市场规模有望到达 206 亿美元。以是2022年,功率半导体的市场普遍较好,SiC作为热门汽车零部件自是不比多说,IGBT市场的生长也出现一片大好,甚至处于缺货的状态。

功率半导体IDM龙头华润微

华润微是功率半导体IDM龙头,公司主营营业可分为产物与方案、制造与服务两大营业板块。其中公司产物聚焦于包罗以MOSFET、IGBT为代表的功率半导体产物,以光电传感器、烟报传感器、MEMS传感器为主的传感器产物,和以MCU为代表的智能控制产物等。公司制造与服务营业主要提供半导体开放式晶圆制造、封装测试等服务。此外,公司还提供掩模制造服务。

凭证Omdia和中国半导体行业协会(CSIA)的统计,以 2021 年度销售额计,华润微在中国功率器件企业排名第二、中国半导体制造企业排名第三、中国封装测试企业排名第五、中国 MOSFET规模*、中国MEMS规模排名第三、中国掩模制造企业*。

2022年度,公司实现营业收入100亿元,较上年同期增进8.77%;营业利润25亿元,较上年同期增进6.78%;利润总额 26亿元,较上年同期增进12.75%;归属于母公司所有者的净利润261,967.05万元,较上年同期增进15.51%。据华润微的财报透露,营业收入增进的主要缘故原由是,公司接受的订单丰满,整体产能行使率高,公司各事业群营业收入均有所增进。

在2022年营收营业分类中,一方面,产物与方案实现销售收入25.14 亿元,同比增进 22.97%,公司的产物与方案营业板块收入占比达 49%。功率器件事业群销售收入同比增进23.4%;集成电路事业群销售收入同比增进23%。另一方面,制造与服务营业板块实现销售收入25.66亿元,同比增进7.66%。

士兰微

2022年,士兰微营业总收入为82.8亿元,较2021年同期增进15.12%;公司营业利润为11.9亿元,比2021年同期削减 31.19%;公司利润总额为119,229万元,比2021年同期削减 31.10%;公司归属于母公司股东的净利润为 105,242 万元,比 2021 年同期削减 30.66%。

2022年,公司分立器件产物的营业收入为44.67亿元,较上年同期增进 17.13%。分立器件产物中,MOSFET、IGBT 大功率模块(PIM)、肖特基管、稳压管、开关管、TVS 管等产物的增进较快。

在未来的生长战略方面,士兰微在财报中提到,延续提升综合能力,施展 IDM 模式的优势,聚焦高端客户和高门槛市场;重点瞄准当前汽车和新能源产业快速生长的契机,捉住海内高门槛行业和客户努力导入国产芯片的时间窗口,行使我们有多条差异尺寸硅芯片产线和化合物产线的特点拓展工艺手艺与产物平台。

扬杰科技

功率半导体厂商扬杰科技接纳垂直整合(IDM)一体化、Fabless 并行的谋划模式,集半导体单晶硅片制造、功率半导体芯片设计制造、器件设计封装测试、终端销售与服务等纵向产业链为一体。

2022年扬杰科技实现营业收入54亿元,较上年同期增进23.22%,归属于上市公司股东的净利润10.6亿元,较上年同期增进38.17%。主要缘故原由是:1)公司延续加大新产物研发投入,不停开发出具有市场竞争力的高附加值产物,新产物的业绩显示突出。IGBT、MOSFET、小信号等产物线均实现了大幅增进,SiC 产物线研发取得重大突破。2)公司鼎力结构清洁能源和汽车电子市场,汽车电子方面,陆续获得多家海内外著名汽车零部件企业认可,并在全系列产物上逐步最先批量交付;清洁能源方面,在进一步牢固和扩大传统光伏应用领域优势,与多家行业 TOP 客户确立战略相助的同时,进一步拓展光伏逆变、储能等新领域,研发投入和产能结构获得大幅增添,推动 2022 年销售收入实现高速增进。3)公司延续践行国际化战略结构,形成海内与国际双循环和双轮驱动的名目。

IGBT功率半导体巨头斯达半导

斯达半导主营营业是以IGBT为主的功率半导体芯片和模块的设计研发、生产及销售。IGBT作为能源转变和传输的焦点器件,受益于新能源、新能源汽车等领域拉动,IGBT需求保持快速增进。在库存方面,停止2022年底,斯达半导的IGBT模块的库存量为39万只。2022年,IGBT 模块的销售收入占公司主营营业收入的 82.92%,是公司的主要产物。

2022年公司实现营业收入27亿元,较2021年同期增进58.53%,实现归属于上市公司股东的净利润8亿元,较2021年同期增进 105.24%。同时,公司主营营业收入在各细分行业均实现稳步增进:(1)公司工业控制和电源行业的营业收入为 11亿元,较去年同期增进 3.93%。(2)公司新能源行业营业收入为 14.56亿元,较去年同期增进154.81%。(3)公司变频白色家电及其他行业的营业收入为1.19亿元,较去年同期增进99.19%。

07 写在最后

由于库存过剩和终端市场需求疲软,半导体公司普遍对2023年头的远景看淡。与大多数其他半导体市场形成鲜明对比的是,汽车半导体库存普遍低于预期水平,汽车半导体市场在2023年以及本十年终将出现康健的增进。现在来看,海内的芯片龙头企业已经纷纷开向汽车等高速增进行业结构。